Foi publicado no Diário Oficial da União – DOU – de ontem (05/01/2017) a Medida Provisória nº 766/2017 (“MP”) que instituiu o instituindo o Programa de Regularização Tributária (PRT).

O Refis 2017 (batizado de PRT) vinha sendo solicitado pelo empresariado e negociado pelo Governo Federal junto à Receita Federal do Brasil (RFB) e Procuradoria Geral da Fazenda Nacional (PGFN) desde o final do ano passado com vistas a, por um lado, incrementar a arrecadação do Governo Federal, e, por outro lado, conferir um alívio às empresas endividadas em razão da crise econômica enfrentada no país.

Conforme o texto da MP, poderão ser quitados débitos de natureza tributária ou não, vencidos até 30/11/2016, de pessoas físicas ou jurídicas, inclusive os que sejam objeto de parcelamentos anteriores, em discussão judicial ou administrativa, ainda que objeto de Auto de Infração posterior à publicação da norma.

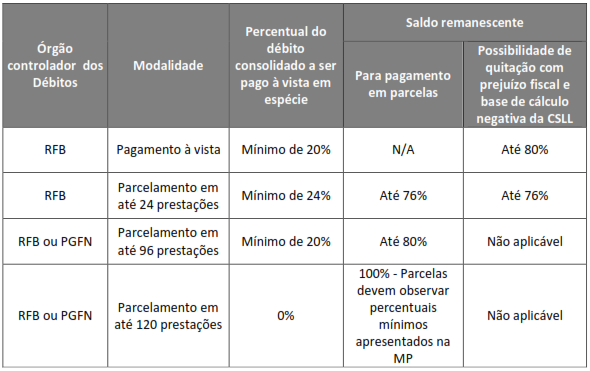

As modalidades de quitação das dívidas em questão podem ser resumidas no quadro abaixo:

Como se vê, diferentemente dos parcelamentos especiais anteriores, o PRT não previu a anistia de juros e multa, trazendo como principais benefícios:

(i) possibilidade de quitação de parte do débito (incluído principal) com utilização de créditos de prejuízo fiscal e base de cálculo negativa da CSLL apurados até 31/12/2015 e declarados até 30/06/2016 – aplicável apenas às modalidades de pagamento à vista ou em até 24 parcelas exclusivamente sobre débitos controlados pela RFB (não aplicável a débitos controlados pela PGFN); e

(ii) possibilidade de aderir a modalidades de parcelamentos em até 120 parcelas, portanto bem superiores aos parcelamentos ordinários da RFB e PGFN (permite parcelar em até 60 parcelas apenas).

Tem sido objeto de críticas, no entanto, o fato de que nas modalidades de pagamento à vista, em até 24 parcelas e em até 96 parcelas, há a exigência de que o contribuinte efetue o pagamento à vista e em dinheiro de relevante percentual do débito consolidado (entre 20% e 24% no mínimo a depender da modalidade), o que deve afastar a adesão justamente das empresas que enfrentam maiores dificuldades, para as quais restará apenas a possibilidade de adesão à modalidade de pagamento em até 120 prestações.

Além disso, no que diz respeito aos débitos controlados pela PGFN, a MP traz a exigência de apresentação de carta de fiança ou seguro-garantia para débitos acima de R$ 15 milhões, o que representará um ônus considerável para aqueles que realizarem a contratação ou um óbice intransponível se esses produtos forem simplesmente negados pelo mercado financeiro e segurador dado o risco de inadimplência do contratante.

No caso de débitos objeto de discussão administrativa ou judicial o sujeito passivo deverá desistir previamente das defesas relacionadas aos débitos que serão quitados na forma estabelecida na MP, sendo facultada a desistência parcial se o débito objeto de desistência for passível de distinção dos demais débitos discutidos no processo administrativo ou na ação judicial.

No que diz respeito aos créditos de prejuízos fiscais de IRPJ e de base de cálculo negativa da CSLL, os créditos serão calculados aplicando-se os seguintes percentuais:

(i) alíquota de 25% sobre os prejuízos fiscais de IRPJ;

(ii) alíquota de 20% sobre as base negativa de CSLL no caso de pessoas jurídicas de seguros privados e de capitalização indicadas na MP;

(iii) alíquota de 17% sobre as base negativa de CSLL no caso de cooperativas de crédito;

(iv) alíquota de 9% sobre as base negativa de CSLL no caso das demais pessoas jurídicas.

No caso da existência de depósitos judiciais, estabelece a MP que eles serão convertidos em renda da União, e apenas o remanescente será objeto do benefício. Deste modo, uma vez estando diante de depósito integral, a adesão à MP não deverá trazer benefício algum ao contribuinte.

Além da confissão irrevogável e irretratável com relação aos débitos objeto de adesão (tradicional no caso de parcelamentos) e o dever de pagar os débitos consolidados, a adesão ao PRT ainda implica o dever de o contribuinte manter-se adimplente com os tributos vencidos após 30/11/2016, bem ainda o cumprimento regular com as obrigações do FGTS.

Vale salientar, ainda, que a adesão ao PRT também impõe a vedação da inclusão dos débitos que compõem o PRT em qualquer outra forma de parcelamento posterior, à exceção do reparcelamento ordinário previsto na Lei nº 10.522/2002, de modo que na superveniência de lei que traga parcelamento mais benéfico, salvo alteração legislativa, os débitos objeto do PRT não poderão ser objeto de migração ou nova adesão a esse novo parcelamento caso já rescindido o PRT.

Serão editados normativos pela RFB e pela PGFN, no prazo de 30 dias, com vistas a regulamentar a adesão ao PRT, quando então passará a fluir o prazo para a adesão, que é de 120 dias a contar da referida regulamentação.

Para mais informações e esclarecimento de dúvidas, contate um profissional do Siqueira|Macarini Advogados.

Deixar Um Comentário